近年来,渤海银行因内控漏洞频发、资产质量持续恶化等问题屡遭监管重罚,其合规风险与经营压力引发市场高度关注。

监管处罚密集 内控问题突出

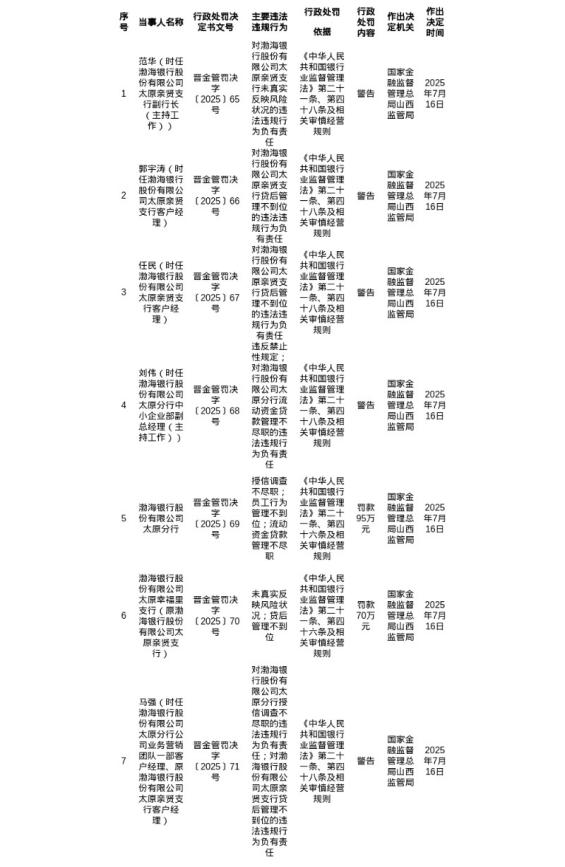

2025年,渤海银行山西分行及其下属支行接连收到大额罚单。其中,太原分行因授信调查不尽职、员工行为管理不到位等问题被罚95万元;太原幸福里支行因未真实反映风险状况、贷后管理不到位被罚70万元;5名相关责任人被警告。

回溯历史,该行2023年曾因小微企业贷款挪用、反洗钱违规等重大违规行为被罚,单笔最高罚金达1696万元,暴露出其合规体系的深层缺陷。

资产质量恶化 零售业务成“重灾区”

渤海银行的资产质量持续承压,零售贷款不良率呈现“跳涨”态势。从2023年的2.25%上涨到了2024年的4.15%。其中,个人消费类贷款的不良率更是直接从4.44%暴涨到了12.37%。

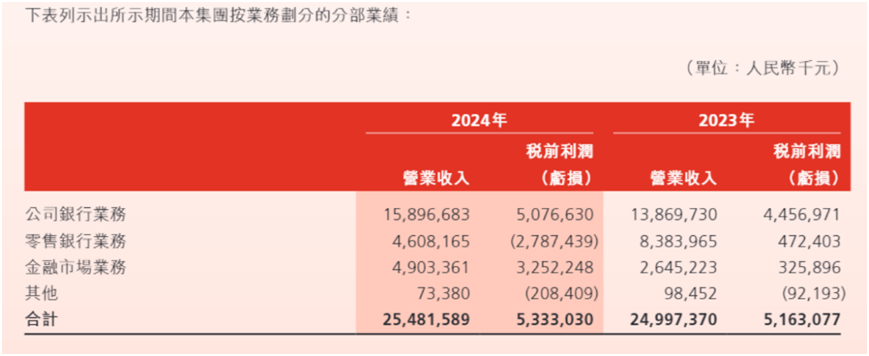

从业务类型分类来说,零售银行业务下滑成为拖累渤海银行业绩的重要因素。财报显示,2024年渤海银行的零售银行实现营收为46.08亿元,较2023年暴跌45.04%,几乎腰斩;税前利润亏损27.87亿元。

股价暴跌 资本补充紧迫

资本市场对渤海银行的信心持续走低。截至2025年8月,其股价已从2020年高点5.617港元跌至1.02港元,跌幅超80%。

随着金融监管趋严,渤海银行能否扭转颓势,市场正密切关注其下一步动作。

涨8配资提示:文章来自网络,不代表本站观点。